За год количество квартир, по которым еще не выплачена ипотека, увеличилось на 50%, заметили аналитики Национального бюро кредитных историй. Переводим: ипотечные заемщики стали гораздо чаще перепродавать квартиры, для покупки которых брали кредит, который еще не выплатили. Напомним, собственниками такие заемщики становятся только после погашения задолженности, а до этого момента квартира находится в залоге у банка. В общем, сделка непростая, хотя и реализуемая, что подтверждается той самой динамикой, с которой мы начали разговор.

Прежде чем переходить к инструкции о том, как продать квартиру в ипотеке, напомним, что в январе один из крупнейших банков запустил интересное предложение. Оно позволяет заемщикам покупать вторичное жилье в ипотеку по ставке, действующей для новостроек. Это значит, что при продаже ипотечных квартир ставка может оказаться более выгодной, чем ранее. Пока сервис работает в тестовом режиме.

«Смысл в том, что за некоторую доплату покупатель может переоформить на себя ипотеку продавца. Разумеется, при условии, что он соответствует требованиям, которые банк предъявляет к заемщикам. Это выгодно, если, например, у продавца была ипотека под 7–8%, а теперь банк дает кредит на вторичку под 11–13%. То есть покупатель подает документы как заемщик, получает одобрение от банка и приобретает квартиру продавца с выгодной для него процентной ставкой», — объясняет руководитель агентства безопасной недвижимости «Вишня» Сергей Вишняков.

Итак, к схемам продажи ипотечной квартиры

Условия ипотечных договоров в банках отличаются — финансовые организации по-разному реагируют на попытки заемщиков продать квартиру, которая находится в залоге. Поэтому единого механизма заключения подобных сделок не существует.

Тем не менее мы выделили общие моменты. В этом Циан.Журналу помог Сергей Вишняков.

Собственность и обременение

Вкратце механизм покупки ипотечной квартиры таков.

— Покупатель (впоследствии он станет продавцом) решает купить квартиру и обращается за кредитом в банк.

— Банк одобряет кредит и оформляет закладную — купленная квартира оказывается в залоге (закладная — тот документ, который позволяет банку при неоплате кредита истребовать долг через суд; закладная подтверждает обременение в пользу банка). Покупатель становится собственником.

— Если собственник ипотечной квартиры решает продать ее, пока кредит не выплачен до конца, возникает вопрос, как выплачивать оставшуюся сумму долга: эту заботу возьмет на себя новый покупатель, а предыдущий становится продавцом.

Первым делом — в банк

Не только собственники ипотечного жилья, но и некоторые риелторы начинают сначала искать покупателя, который согласится на непростую сделку. Это не самый верный подход.

В первую очередь владелец должен известить банк, в котором оформлялся кредит, о намерении продать ипотечную квартиру. Лучше это сделать еще до подачи объявления, чтобы понять, выполним ли ваш план в принципе (пусть и редко, но случается, что банки запрещают проводить сделки с неоплаченными квартирами, так что вопрос с продажей снимается сразу).

У разных кредитных организаций процедуры переоформления ипотечных займов отличаются, поэтому надо выяснить, какой отдел вашего банка занимается этой темой. После этого лучше отправиться в отделение и задать все вопросы на личной встрече с сотрудником.

Если в банке не возражают против продажи ипотечной квартиры, поинтересуйтесь сроками рассмотрения заявки и переоформления договора. Они иногда затягиваются на полтора-два месяца.

Для альтернативной сделки это слишком долго — собственники другой квартиры (той, которую покупают продавцы-ипотечники взамен продающейся) скорее всего откажутся ждать, боясь упустить выгоду.

Не пугайте покупателя

Если банк не возражает, можно приступать к поиску покупателей. Некоторые продавцы сразу указывают в объявлении, что объект находится в ипотеке. Это сходу отсекает значительную часть потенциальных приобретателей. Поэтому эффективнее сообщать об особых условиях продажи в телефонном разговоре — так у вас больше шансов объяснить дальнейшие действия и понять, насколько человек готов к усложненной сделке.

Многим приобретение ипотечной квартиры кажется слишком рискованной процедурой — проще не разбираться, а сразу от нее отказаться. Но если описать всю схему и уточнить детали, реально убедить покупателя в обратном. А убеждать проще в личном разговоре.

На перепутье: как переоформить кредит

Итак, покупатель найден. Дальше все будет зависеть от его финансовых возможностей и кредитной истории. Вот три варианта развития событий:

Вариант 1. Покупатель вынужден тоже брать кредит, потому что у него нет необходимой суммы, чтобы разом расплатиться за покупку. Так как кредитная история у него своя и совершенно иной набор документов, банк проводит проверку и решает, переоформлять ипотеку на нового клиента или нет. Если на этом этапе выяснится, что второй заемщик не отвечает критериям банка, ему откажут — сделка не состоится.

По словам Сергея Вишнякова, многие ошибаются, рассчитывая, что банк действительно гарантирует чистоту сделки. Банк лишь выдает кредит и делает срез ситуации по квартире на момент выдачи ипотеки. Историю квартиры банк уже не проверяет — нет ни ресурсов, ни возможностей. Все-таки это кропотливая работа, отнимающая много времени и требующая массы опыта и внимания.

К сожалению, не все сотрудники могут похвастаться такими компетенциями. При этом основные проблемы кроются как раз в истории: кто куда выписался, какие сделки были до этого и т.д.

Вариант 2. У покупателя есть достаточная сумма, чтобы выплатить кредитный долг продавца без привлечения нового займа. Стороны приходят в банк, покупатель вносит на счет деньги, банк снимает обременение (при этом закладная передается продавцу), и сделка благополучно регистрируется — весь процесс занимает буквально день–два. Иногда эта процедура затягивается из-за различных согласований и длительной передачи закладной.

В обоих случаях рискует покупатель, поскольку должен заплатить внушительную сумму долга, после чего ждать, пока банк снимет обременение и вернет закладную. Только после этого сделку будет доведена до конца, а покупатель вступит в права собственности без каких-либо обременений.

Это достаточно волнительная для покупателя ситуация: он расстается с крупной суммой (пусть и в качестве задатка), но при отказе продавца от сделки взыскать эту сумму обратно будет непросто. При этом квартира уже может быть продана кому-то другому. Здесь определенно есть риск мошенничества, утверждает Сергей Вишняков.

Некоторые также полагают, что можно отдать деньги продавцу задолго до совершения сделки. Такой вариант, конечно, есть, но вероятность его использования минимальна: лишь самые бесстрашные покупатели готовы дать большой задаток и потом спокойно ждать!

Вариант 3. Новый заемщик подходит под банковские критерии — он платежеспособен, с документами всё в порядке. В этом случае ипотека переоформляется в том же банке, где кредитовался продавец, либо в другом — на выбор покупателя.

Ищете готовую квартиру? Больше всего вариантов вы найдете на Циан

Как только заемщик получает на руки закладную, открывается путь дальше — обременение снимается, можно подавать документы на регистрацию сделки. Если покупатель приобретает ипотечную квартиру с одновременным оформлением ипотеки на себя, на квартиру возникает новое обременение.

Не упускайте из виду, что пока идет процесс согласования, ежемесячные платежи все равно надо вносить: в противном случае позже кому-то придется выплачивать еще и пени за просрочку. Кто, как и когда должен платить, лучше уточнить в свой первый «предпродажный» визит в банк.

Продавцу потребуется ранее заключенный договор на получение ипотечного кредита. Покупателю (если он покупает квартиру в кредит) надо заранее заручиться одобрением банка на ипотеку.

Банк продавца отказывается переоформлять ипотеку на покупателя

Со стороны ситуация выглядит странно: вы хотите продать квартиру, нашли покупателя, но вам не позволяют провести сделку. Такое бывает? Да, и это законное требование банка: именно он является залогодержателем (в залоге — квартира) и имеет право выступать против сделки.

Лазеек не существует: в Законе «Об ипотеке (залоге недвижимости)» прямо прописано обязательство ипотечного заемщика согласовывать отчуждение недвижимости с банком.

Именно поэтому мы и рекомендуем еще до подачи объявления о продаже обсудить вопрос с организацией-кредитором.

Ход конем — рефинансирование

Альтернативный вариант — рефинансировать ипотечный кредит в другом банке. Для этого продавец должен предоставить тот же набор документов, что и в первый раз, когда он оформлял кредит для покупки той самой квартиры, которую теперь продает. После одобрения банка можно выходить на сделку. Параллельно вы получаете более выгодный процент по кредиту (обычно именно для этого рефинансирование и проводится). Но расходы в этом случае тоже будут: за выдачу кредита, перерегистрацию сделки, страховку и прочее. В общей сложности дополнительные траты достигают 100 тыс. рублей.

Поэтому если сумма долга по ипотеке небольшая (в пределах 1–2 млн рублей), подумайте о потребительском кредите — вдруг он окажется выгоднее рефинансирования? Тогда продавец погасит ипотеку досрочно и продаст квартиру необремененной, после чего будет выплачивать потребительский кредит. Еще один вариант — занять недостающую для погашения сумму у друзей/знакомых. Это самые простые способы продать ипотечную квартиру.

Зона риска для всех

А что если покупатель будет ежемесячно перечислять деньги продавцу, который продолжит выплачивать ипотеку, но квартира при этом будет переоформлена на нового человека?

Фактически такую схему реализовать можно, но на официальное проведение сделки рассчитывать не стоит: зарегистрировать переход права собственности не удастся — в зоне риска окажутся обе стороны. Даже если продавец и покупатель — друзья и полностью доверяют друг другу, банк все равно не имеет оснований для переоформления кредита, возвращения закладной и снятия обременения.

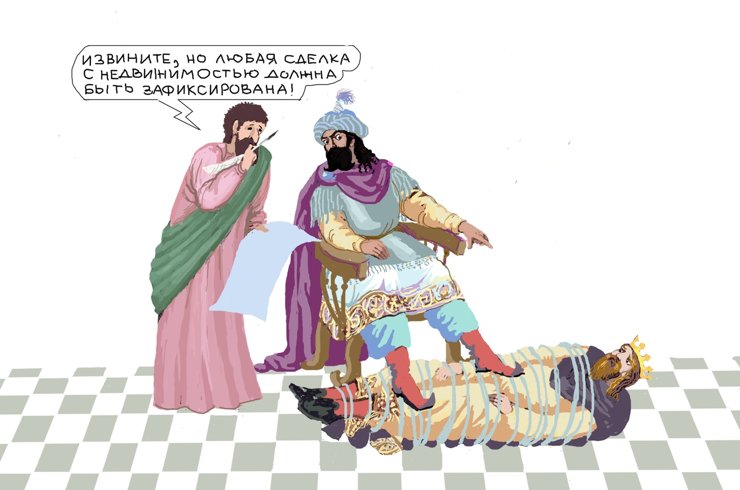

Следовательно, официально зарегистрировать сделку не выйдет, а в случае разногласий представить в суде будет нечего. Даже если стороны заключат между собой личный договор, напишут расписку и обязательство, законной силы эти бумаги иметь не будут. Любые действия, связанные с недвижимостью, должны быть зарегистрированы.

Иллюстрации: Анна Чигарова, Дмитрий Максимов.